1 minute

Во второй части интервью глава энергетического регулятора ответил на вопросы относительно введения полноценного рынка газа для населения, RAB-тарифов для облэнерго, монополии ДТЭК Ахметова в Бурштынском энергоострове, и неуплаты компаниями Коломойского и Ахметова тарифа «Укрэнерго» на передачу.

ИСТОЧНИК: Бизнес Цензор

Первую часть интервью с главой Национальной комиссии по регулированию рынка электроэнергии и коммунальных услуг (НКРЭКУ) Валерием Тарасюком, читайте здесь.

6. О монополии ДТЭК в Бурштынском энергоострове

- Почему в апреле прекратился импорт электроэнергии в Бурштынский энергоостров (БуОс), который синхронизирован с европейской энергосистемой?

- Импорт прекратился из-за технических ограничений, потому что был прекращен экспорт и упало потребление. У НЭК "Укрэнерго" должен быть резерв энергоблоков ТЕС "на горячем валу", чтобы обеспечить резерв для надежности работы системы .

Единственная электростанция, которая может обеспечить резервы в БуОс – это "ДТЭК Бурштынская ТЭС". Когда был экспорт, он обеспечивал работу большего количества энергоблоков, которые могут маневрировать. Соответственно, можно было заводить импорт.

Когда экспорт прекратился, для устойчивости системы "Укрэнерго" пришлось до минимума ограничить импорт. Это наша головная боль. Думаем, как устранить это препятствие конкуренции, чтобы нивелировать использование ДТЕКом своего монопольного положения в БуОс.

БЦ: 90% производства электроэнергии в БуОс обеспечивает "ДТЭК Бурштынская ТЭС" Ахметова. Соответственно, ДТЭК был самым крупным экспортером электроэнергии.

- В компетенцию НКРЭКУ входит борьба с монополией ДТЭК в БуОс? Или это исключительно сфера регулирования Антимонопольного комитета (АМКУ)?

- Конечно же, это прямо входит в сферу компетенции АМКУ. Мы со дня на день ожидаем результатов расследования, которое было открыто АМКУ в октябре 2019 года, потому что отведенные законом сроки подходят к концу.

Но НКРЭКУ не снимает с себя ответственности. Наша задача – следить за балансом интересов участников рынка: генерации и потребителей.

Мы признаем, что это ненормальная ситуация, когда в одной области у соседних хлебозаводов разные цены на электроэнергию.

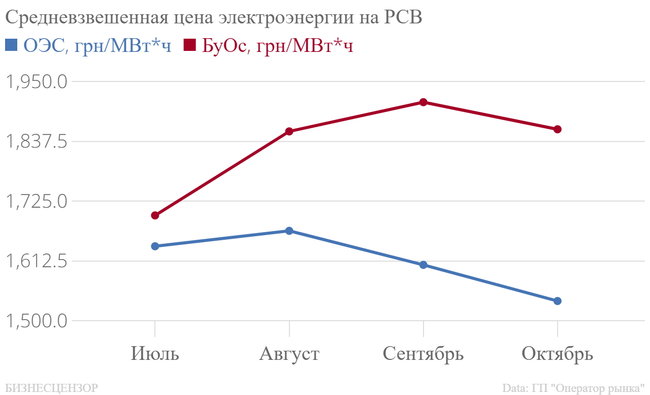

БЦ: БуОс – условная территория, на которой энергетические сети работают отдельно от Объединенной энергосистемы Украины (ОЭС). Включает в себя Закарпатскую, часть Ивано-Франковской и Львовской областей. На этой территории проживает около 3 млн украинцев. Цена электроэнергии в БуОс с начала запуска рынка на 10%-20% выше, чем в ОЭС.

Долгосрочные инструменты для решения этой проблемы: строительство вставки постоянного тока (ВПТ) между ОЭС и БуОс. Или же общая синхронизация ОЭС Украины с ENTSO-E (европейской энергосистемой – БЦ).

Но все это долгосрочные проекты. У нас нет столько времени. Появилась надежда, когда в начале этого года на всю заработал импорт в БуОс и мы увидели, как упала цена. Но COVID-19 свел эту надежду на нет.

- Что можно сделать в краткосрочной перспективе?

- Если в ОЭС мы надеемся на конкуренцию украинской генерации, то вся рыночная идеология БуОс заключалась в конкуренции с импортом из Европы. Потому что внутренняя генерация в БуОс, по сути, представлена лишь "ДТЭК Бурштынская ТЭС".

У нас были дисбалансы, когда ДТЭК выкупал сечение для импорта и таким образом полностью контролировал ценообразование в БуОс. Комиссия среагировала на это настолько быстро, насколько нам позволяет процедура принятия решений (не менее месяца между обнародованием решения и его принятием – БЦ).

В марте мы приняли решение об ограничении продажи сечения в одни руки в размере не более 50% от его общего объема. Также предусмотрены штрафы за выкупленное, но не использованное сечение.

Возможно, мы бы сейчас уже не говорили о проблеме БуОс, если бы так не упало потребление в связи с COVID-19. Дождемся окончания карантинных мер и тогда оценим эффективность решений Комиссии.

Если же ситуация не изменится, остается путь административного вмешательства и установление прайс-кепов на более низком уровне для торговой зоны БуОс.

7. О манипуляциях на рынке электроэнергии

- Прокомментируйте злоупотребления на рынке электроэнергии, о которых БЦ сообщал в феврале. Тогда два десятка трейдеров, найдя лазейку в правилах рынка, выставляли низкое ценовое предложение на покупку и сознательно ждали выпадения ресурса на Балансирующий рынок (БР), чтобы купить его с 30-процентным дисконтом.

- Нас обвиняют в том, что установленные Комиссией правила позволили состояться этим манипуляциям. Но не все так просто.

Изменения в Правила принимались на основании предложений тепловой генерации (63% тепловой генерации по итогам 2019 года контролирует ДТЭК Ахметова – БЦ), которая затем же их и критиковала.

На всех совещаниях, в том числе в парламентском комитете по энергетике, они просили нас срочно изменить правила, чтобы ликвидировать другое явление – высокую плату за "разгрузку" энергоблоков.

Какая у них выходила ситуация? ТЭС продали электроэнергию по двусторонним договорам. Но если возникает профицит в системе, диспетчер "Укрэнерго" дает им команду "разгружать" блоки (снижать производство электроэнергии – БЦ).

И им приходилось докупать ресурс на балансирующем рынке по цене дороже РСВ, чтобы обеспечить выполнение двухсторонних договоров. Получалось, что "наценка" за покупку на БР делала для них электроэнергию дороже, чем цена продажи по двухсторонним договорам.

Комиссия изменила правила рынка. А именно: понизила минимальную цену за "разгрузку", привязав ее к цене рынка с дисконтом.

Второй составляющей проблемы стала непосредственно работа атомных станций – главного источника небаланса в энергосистеме. Не имея возможности разгрузиться, атомные станции вырабатывали электрическую энергию, даже не продав ее фактически.

Как следствие, у участников рынка, из-за того, что минимальная цена за "разгрузку" была привязана к цене рынка с дисконтом, появилась возможность спекулировать, выкупая избыточный ресурс на БР с дисконтом.

Как только мы это заметили, мы запустили процедуру изменений в правила рынка, чтобы устранить эту лазейку для спекулянтов. Мы предупредили участников рынка о недопустимости такого поведения, а в случае его повторения – прекращения участия таких компаний на РСВ и ВСР (внутрисуточном рынке).

Однако цена вопроса от этих манипуляций была раздута политически.

- По вашим расчетам, какой манипулятивный заработок получили трейдеры от использования этой лазейки?

- По информации "Оператора рынка" – до 30 млн грн за все время, пока существовала возможность для таких действий.

В европейских странах при становлении рынка есть процедура, которая отслеживает аномальное поведение участников рынка, независимо от правил. И если участник манипулирует, даже формально не нарушая правила, им интересуются правоохранительные органы, а не только Регулятор.

Нельзя сказать, что везде все отлажено. Отдельные вещи, в том числе и "торговля воздухом" (спекулятивная перепродажа электроэнергии – БЦ), время от времени выявляются на развитых рынках.

Мы отрегулировали правила рынка. Сейчас подобные операции не возможны.

8. О тарифе НЭК "Укрэнерго", которого не хватает

- Согласно закону "О рынке электроэнергии", разницу между рыночной ценой, по которой ГарПок продает "зеленую" электроэнергию и "зеленым" тарифом, должна компенсировать "Укрэнерго" из своего тарифа не передачу.

Но мы видим, что часть этого ресурса ГарПок зарабатывает за счет перепродажи электроэнергии "Энергоатома", а денег в тарифе "Укрэнерго" не хватает на компенсацию "зеленым". Долг более 8 млрд грн. Почему так происходит?

- Стартовали мы с правильных величин. В расчет бралась средневзвешенная рыночная цена 1,4 грн/кВт*ч, исходя из прогнозных объемов потребления.

Например, мы видели, что в декабре 2019 года упало потребление ферросплавных заводов (Никопольский и Запорожский ферросплавные заводы – крупнейшие потребители электроэнергии в стране, контролируются группой "Приват" Игоря Коломойского – БЦ).

Но в марте 2020 года они обещали нарастить производство, а значит – потребление. Исходя из прогнозов по объемам потребления и цене, денег "зеленым", по расчетам НЭК "Укрэнерго"", должно было хватить. Кроме того, в 2020 году вырос объем выработки зеленых.

- Планируется ли повышение тарифа на передачу для НЭК "Укрэнерго"?

- На сегодня (22 мая – БЦ), заявлений от "Укрэнерго" о повышении тарифа не поступало.

Вопрос в другом. Изменения грядут (касательно увеличения тарифа – БЦ), они неизбежны. Только это должно быть пакетное решение.

Я призываю не упрощать этот вопрос. Мол, все проблемы решатся после того, как мы повысим тариф на передачу НЭК "Укрэнерго".

У нас останавливается промышленность, падает потребление, но растет объем компенсаций для "зеленой" генерации. А мы что, скажем: ну давайте тем заводам, кто еще не остановился, просто поднимем тариф? Так нельзя. Решение должно быть сбалансированным.

Напомню, что потребители – это и есть экономика Украины. Они – доноры для генерации. Если они начнут закрываться и увольнять людей, кому генерация будет продавать электроэнергию?

- Что делает Комиссия, чтобы запустить это пакетное решение?

- Многое зависит от того, насколько страна готова урезать выплаты "зеленым". На столько можно не повышать тариф "Укрэнерго" для промышленных потребителей или цену электроэнергии для населения.

Мы предложили свои наработки относительно этого пакетного решения,

но вполне естественно, что этот процесс возглавляет Премьер-министр (Денис Шмыгаль – БЦ). Все наше моделирование – для него. Мы просчитали и предложили разные варианты, но решение должно принять политическое руководство страны.

В 2020 году мы видим дефицит ГарПока на уровне 32 млрд грн для компенсации "зеленого" тарифа. С этой цифрой нужно что-то делать.

- В марте НАЭК "Энергоатом" заявил об ограничении поставок электроэнергии ГарПоку из-за долгов и начал выставлять свой ресурс для продажи по двусторонним договорам на Украинской энергетической бирже (УЭБ). Компанию можно понять – у нее нет денег. Но она нарушает правила, установленные государством. НКРЭКУ как-то будет на это реагировать?

- НКРЭКУ лицензирует НАЭК "Энергоатом", как производителя электрической энергии. В данном случае компания нарушила постановление Кабмина №485 о механизме PSO.

Мы понимаем, что для такого поведения у компании есть объективные причины. Но, конечно, нельзя допускать, чтобы в будущем это повторялось.

"Энергоатом" всем напомнил о ядерной безопасности. Никто его открыто за это не критикует. Но с формальной точки зрения выходит, что он нарушил правила игры, установленные Кабинетом министров.

С другой стороны, у "Энергоатома" действовал договор с ГарПоком, в котором указано, что в случае неоплаты продавец может прекратить поставку электроэнергии. В процессе обсуждений, которые мы проводим, "Энергоатом" говорит, что готов выполнять специальные обязательства. Это был форс-мажор, который, надеемся, будет устранен с принятием изменений в постановление о механизме PSO.

9. О стимулирующем регулировании для облэнерго

- В конце апреля НКРЭКУ обнародовала свой проект решения о введении стимулирующих тарифов для операторов систем распределения электроэнергии (ОСР, облэнерго). Насколько вырастут тарифы для ОСР в первый регуляторный период, который будет длится три года?

- В том проекте, который обнародован, предусмотрена концепция сдержанного роста тарифа.

Это означает, что размер амортизации, которая в целом выросла по методике Фонда госимущества (ФГИ), при расчете тарифа будет увеличиваться постепенно, что приведет к увеличению

средневзвешенного тарифа ОСР в первый год не более, чем на 10 %. Но параметры предложенного проекта могут измениться в процессе обсуждения.

Но это только тот, рост, который предусматривает RAB (Regulatory Asset Base, регулируемая база инвестиционного капитала – БЦ). Напомню, что каждый год тариф ОСР растет и из-за инфляции, роста зарплаты.

- Проект предусматривает начисление 1 % на стоимость активов (старую базу) и 15 % на инвестиции (новую базу). Объясните понятнее, как размер амортизации влияет на тариф?

- Стоимость любого оборудования компании должна быть возвращена в течении 30 лет. Это и сейчас происходит.

Из чего состоит тариф в модели Cost Plus ("затраты плюс")? Из операционных затрат (зарплаты, топливо, расходные материалы).

Из амортизации – это главная составляющая тарифа. Ее суть в том, что ОСР вкладывает деньги потребителей в обновление своих основных средств, которые амортизируются.

Третья статья – это прибыль. Сейчас предусмотрена рентабельность ОСР на уровне 3 %.

Из этих составляющих, если очень упрощенно, состоит тариф ОСР. Почему упрощенно? Например, около половины тарифа уходит на покрытие технологических потерь электроэнергии в сетях.

- Можете также схематично описать, из чего будет состоять RAB-тариф?

- Он будет состоять из той же амортизации, которая по методологии ФГИ вырастает в разы от существующей. Также в тарифе остаются операционные расходы.

Но вместо прибыли операторы будут получать норму доходности на старую и новую базы. Это то, что у нас обсуждалось последние годы.

Что мы называем старой базой? Это регуляторная стоимость активов, которая посчитана на основе методики ФГИ. Мы говорим: ок, эта регуляторная база очень сильно выросла. Поэтому 1% доходности на старую базу от этой суммы – это неплохой прирост к тарифу.

Сам факт того, что мы делаем переоценку регуляторной стоимости – это уже само по себе стимулирование. Потому что размер амортизации в тарифе компаний вырастет.

Операторы сетей критикуют нас относительно того, что 1% – это очень мало. Но если сравнить цифры существующей рентабельности и 1% на переоцененную старую базу, то окажется, что такой доход в два раза выше.

Главное, какая цель стимулирующего тарифа? Обеспечить инвестиции в сети. Чтобы собственникам стало интересно вкладывать.

Для этого мы даем норму доходности на новую базу (инвестиции в сети) в размере средневзвешенной стоимости капитала – WACC (Weighted Average Cost of Capital). В нашем предложении это 15%.

USAID, опираясь на свои расчеты, предлагало нам цифру 17%. Но мы видим, что учетная ставка Нацбанка падает (в апреле она снижена до 8% – БЦ). Поэтому мы прогнозируем, что к моменту введения RAB, показатель WACC будет составлять 15%.

- Поясните, когда в RAB-модели тариф ОСР может уменьшится?

- Мировая практика показывает, что заставлять компании инвестировать в сети очень сложно. Любой бизнес стремится получить от потребителя как можно больше денег и не обязательно обновлять сети.

Поэтому нашим проектом предусмотрено, что половина прибыли, начисленной на старую базу (1%) обязательно должна быть реинвестирована в сети.

То есть, никто не бежит инвестировать, а проследить за каждой компанией практически невозможно. В этих условиях RAB должен сделать инвестиции в сети привлекательными для владельцев.

Например, согласно условиям RAB, каждый год сумма операционных расходов в тарифе снижаются на 1%. Но если компания эффективно расходует ресурсы, оптимально использует персонал, она может снизить свои расходы на большую сумму, а разницу оставить себе.

То же самое касается технологических потерь в сетях. Чем меньше у компании будет этих потерь, тем больше она заработает.

Параллельно компании должны повышать качество услуги. Основной показатель, это SAIDI (System Average Interruption Duration Index) – средняя продолжительность отключения электроэнергии для каждого клиента.

- Какую ответственность несут ОСР в случае, если не выполнят задачи, предусмотренные RAB?

- Если компании не будут выполнять условия по снижению показателя SAIDI, за это предусмотрены крупные штрафы: до 5% от общего дохода.

- RAB будет вводится для всех ОСР одновременно, или волнами – от каждой группы по одному, как это предлагалось Дмитрием Вовком?

- Мы считаем, что нужно вводить для всех ОСР, которые этого захотят.

Раньше были завышенные требования для участия в RAB. Сейчас они снижены. Мы говорили с главой ФГИ Дмитрием Сенниченко о том, чтобы ФГИ заставил государственные ОСР, акции которых ему принадлежат, обратиться для получения RAB-тарифа.

Государственные ОСР обязательно должны попасть в сферу этого регулирования с тем, чтобы повысить их стоимость перед приватизацией.

Есть еще одна версия – опробовать RAB исключительно на госкомпаниях. Сначала вводим для них, а через год – уже для всех. Комиссия такое предложение не особо поддерживает, но и не исключает.

- Планируется ли разделение тарифа на электроэнергию для населения на поставку и транспортировку, как это состоялось в рынке газа с 1 января 2020 года?

- Безусловно. Для промышленных потребителей такое разделение уже существует.

В дальнейшем это ждет все сферы энергетики. Так работает энергетика во все странах. Потому что транспортировка – это природная монополия, а поставка – это конкурентный рынок и эти услуги должны предоставлять разные компании.

10. О неуплате тарифа "Укрэнерго" компаниями Коломойского и Ахметова

- На каком сейчас этапе судебная тяжба с ферросплавными предприятиями Коломойского, которые в суде требуют признания недействительными постановлений НРКРЭКУ №954 и №955 от июня 2019 года, устанавливающих тарифы на передачу и диспетчеризацию НЭК "Укрэнерго"?

- Судебное дело находится в апелляции после того, как ферросплавная группа выиграла первую инстанцию (в августе 2019 года – БЦ).

Постановление Комиссии №2668 от декабря 2019 года, которое устанавливало тариф НЭК "Укрэнерго" на передачу электроэнергии на 2020 год, уже никто не оспаривал.

БЦ: По информации "Укрэнерго", сумма неуплаты ферросплавными заводами составляет около 420 млн грн в июле-августе 2019 года.

- Если вдруг "самый честный в мире" украинский суд примет решение в пользу ферросплавных заводов о признании недействительными решений НКРЭКУ, будет ли это означать, что НЭК "Укрэнерго" вернет деньги всем потребителям, которые оплатили тариф в июле-августе 2019 года?

- Мне даже не хочется представлять такую ситуацию. В прошлом я юрист. Исходя из общих норм права, если цена услуги судом признана недействительной, это не значит, что услуга должна предоставляться бесплатно.

- На какой стадии находится разбирательство с группой ДТЭК Рината Ахметова, которая обжалует постановление НКРЭКУ №360 от февраля 2020 года об уплате тарифа на передачу НЭК "Укрэнерго" при экспорте электроэнергии?

- Они получили обеспечение иска, в соответствии с которым не платят тариф НЭК. По нашему мнению – это абсолютно незаконное решение суда.

Само обеспечение обжалуется в апелляции. Еще не рассмотрено в связи с коронавирусом. Рассмотрение дела по сути тоже пока в зачаточной стадии.

- Кроме ДТЭК и другие трейдеры экспортировали электроэнергию. Они тариф на передачу при экспорте оплачивают?

- Да. НЭК выставлял счета всем. И ДТЭКу в том числе. Когда был запущен рынок в июле 2019 года, ДТЭК не отказывался платить тариф на передачу при экспорте. Но потом их юристы нашли несоответствия в подзаконных актах и решили воспользоваться этой ситуацией.

Эта тяжба отличается от кейса с ферросплавными заводами. Наше постановление №360 не устанавливало никаких новых платежей. Оно просто устранило некорректности в Кодексе систем передачи, который был утвержден постановлением Комиссии №309.

Мы исходим из того, что тариф НЭК нужно оплачивать и без последнего постановления.

БЦ: В апреле, по данным БЦ, сумма неуплаты тарифа на передачу экспортерами ДТЭК составляла около 970 млн грн.

- В качестве аргумента в свою пользу ДТЭК приводит в пример ситуацию в Евросоюзе, где плата за передачу при экспорте не взымается.

- Все так. Но есть один нюанс – мы не в Евросоюзе. Пока что.

Еще до синхронизации с ENTSO-E (организация европейских операторов систем передачи электроэнергии – БЦ), мы можем заключить соглашение со смежными операторами – так называемый механизм ITC.

Вот тогда у нас будет другая система платы за перетоки – такая же, как в Евросоюзе. Но пока мы не присоединились, платить должны все.

Да, мы стараемся унифицировать свое законодательство с европейским. Сейчас мы работаем по этому вопросу с Энергосообществом, с главой Энергетического секретариата Янезом Копачем. Они прислали нам свое видение порядка установления тарифа на передачу до присоединения к механизму ITC.

В частности, они предлагают освободить украинских экспортеров и импортеров от оплаты полного тарифа за передачу электроэнергии. Дело в том, что в тарифе на передачу учтена компенсация по "зеленому" тарифу. С точки зрения ЕС, справедливо освободить экспортеров от уплаты "зеленого" тарифа.

В этом есть логика. Например, они предлагают указывать в тарифе оператора системы передачи отдельно тариф на обслуживание сетей, отдельно – размер компенсации "зеленым". Это честно.

Возможно, мы к этому придем. Это означает, что когда Регулятор примет такое решение, с этого момента экспортеры будут освобождены от уплаты части тарифа на передачу. Но до этого момента все обязаны платить в полном объеме.

БЦ: Примечательно, что 25% "зеленой" генерации в Украине производит ДТЭК. В то же время, экспортеры ДТЭК отказываются оплачивать компенсацию "зеленым" в тарифе на передачу НЭК "Укрэнерго".

11. О продаже государственных облэнерго и их поставщиков

- Фонд госимущества (ФГИ) планирует продажу государственных операторов систем распределения (Запорожье-, Черкассы-, Николаев-, Тернополь- Харьковоблэнерго) отдельно от поставщиков универсальных услуг (ПУП). Это рациональное решение?

- У нас в законе есть требование реального разделения поставки и транспортировки электроэнергии.

- Но ведь в частных облэнерго эта норма не выполняется. И ОСР и ПУП принадлежат одним собственникам.

- К сожалению, в законе нет требования к разделению на уровне бенефициарных собственников. Цитирую: "ОСР запрещено иметь на правах собственности или в управлении капитал поставщика".

Выходит, что частные операторы эту норму выполнили. Там ПУПы не принадлежат ОСРам. А государственные ОСР управляют поставщиками до сих пор.

Вы правы, что это довольно формальное требование закона, на которое никто не обращал внимания.

Но в исполнение закона ФГИ выставил на ProZorro. Продажі поставщиков государственных ОСР. На май была объявлена продажа николаевского ПУП, на июнь – харьковского.

У ФГИ спрашивают: зачем вы их продаете? Они отвечают: потому что в противном случае НКРЭКУ оштрафует их на 10% от годового оборота.

Мы говорим о том, что продажа ПУП сейчас нецелесообразна, потому что сейчас не будет хорошей цены.

- Какой смысл кому-то покупать эти компании? Это же юрлица без активов. Кроме возможности мухлевать при поставках электроэнергии по PSO, в них нет ничего ценного.

- Во-первых, со следующего года для поставщиков в рамках PSO будет проводится конкурс. Это означает, что поставщиком универсальной услуги, к примеру, для абонентов "Николаевоблэнерго" не обязательно будет николаевский ПУП.

С другой стороны, у этих компаний есть абонентская база. Покупать их захотят хотя бы ради нее. У нас скоро будет либерализация рынка газа для населения. И этот ПУП может одновременно поставлять газ, потому что у него та же абонентская база.

Мы общались с ФГИ относительно продажи ПУП

и заверили, что НКРЭКУ не будет штрафовать государственные облэнерго за задержку исполнения нормы закона о разделении поставки и транспортировки электроэнергии.

ФГИ согласился, что карантин – не самое удачное время для приватизации. Их продажа будет отложена на более позднее время.

12. О тарифах на доставку газа и либерализации рынка газа

- Может ли Комиссия в связи с коронавирусом отказаться от запланированного на 1 июля повышения тарифов на распределение газа для операторов газораспределительных сетей (операторов ГРС, облгазов), большинством из которых управляет "Региональная газовая компания" (РГК) Дмитрия Фирташа?

- Тариф установлен в декабре 2019 года с поэтапным введением его в действие на протяжении 2020 года. То есть, 1 июля с формальной точки зрения, повышение тарифа не будет. Просто вступит в силу второй этап.

Если мы говорим о том, чтобы отменить введение этого этапа, это означает снижение установленного тарифа.

Мы, как Регулятор, имеем право снижать тарифы, если для этого есть основания. Можно допустить, что основанием является снижение цен на газ. Напомню, что значительная часть тарифа операторов ГРС – это производственно-технологические потери газа в сетях, компенсация которых привязана к стоимости ресурса.

С другой стороны, мы понимаем, что изменение тарифа посредине года, это скорее исключение из правил и в силу специфики рынка логичнее устанавливать тариф раз в году. Монополист никуда от нас не убежит.

- Вы имеете в виду, что если операторы ГРС в 2020 году соберут с потребителя больше денег, то в 2021 году тариф можно снизить на эту сумму?

- Именно так. Кроме всего прочего, мы ведь распределили тариф на доставку газа равномерно на все 12 месяцев, а не по периодам наибольшего потребления, как было раньше.

В связи с этим, в первом квартале у облгазов было падение тарифной выручки. Только сейчас они начинают выходить на приемлемый тарифный доход.

У нас еще есть время, посмотрим на ситуацию и будем принимать решение.

- Директор "Оператора ГТС" Сергей Макогон в интервью БЦ говорил, что велика опасность обанкротить новосозданного оператора ГТС из-за неоплаты "небалансов" со стороны операторов ГРС.

- Состояние оператора ГТС – это один из самых главных аргументов при принятии подобных решений. Независимый оператор ГТС – это наше новое детище. Мы не должны скомпрометировать эту часть энергетической реформы.

Я считаю, что Регулятор сделал сильный шаг в этом направлении, когда впервые за несколько лет установил обоснованные тарифы на транспортировку газа распределительными сетями и отделил их от поставки.

- На конец 2019 года долги перед прошлым оператором ГТС – "Укртрансгазом" – составляли более 40 млрд грн. Из них половина – долги операторов ГРС за небалансы (технологические потери газа), еще половина – долги предприятий "Теплокоммунэнерго" (ТКЭ). Это проблема сейчас решена?

- Есть надежда, что в этом году система будет сбалансирована. У операторов ГРС есть деньги на покупку объемов для технологических потерь. Долги ТКЭ ложатся на поставщика – НАК "Нафтогаз Украины", а не на газораспределительные компании, как было раньше.

До сих пор идут споры – на кого записывать долги ТКЭ? Я считаю, что они должны ложиться на НАК "Нафтогаз". То есть, если у "Нафтогаза" есть обязательства поставлять газ ТКЭ, то логичнее ему решать проблемы с их долгами, а не "Оператору ГТС".

- Что делать с долгами операторов ГРС перед "Укртрансгазом"?

- Частично средства на возврат этих долгов у операторов ГРС есть в тарифе.

Там есть ненормальная ситуация, когда "Укртрансгаз" включил штрафные санкции за задолженность. Мы считаем, что потребитель не должен оплачивать эти штрафные санкции. Кроме того, включение таких санкций в тариф запрещено законом "О естественных монополиях". Поэтому мы не будем включать их в тариф.

Призываем "Укртрансгаз" и облгазы прийти к соглашению, чтобы урегулировать долговые обязательства без штрафных санкций.

- В апреле Кабмин перенес полную либерализацию рынка газа для населения с 1 мая на 1 июля 2020 года, а для ТКЭ – на 1 мая 2021 года. Почему?

- Конечно же, перенос состоялся из-за COVID-19. Но никто не отказался от идеи введения полноценного рынка газа для населения уже в 2020 году.

- В чем была проблема запустить рынок с 1 мая? Нет поставщиков, которые хотели бы поставлять населению газ по приемлемой цене?

- Наоборот. Многие поставщики могут захотеть поставлять газ населению.

Проблема в процедуре смены поставщика. Этот документ как раз дорабатывает Комиссия. Сегодня эта процедура длительная. Она предусматривает согласие старого поставщика на переход к новому посредством подтверждения отсутствия задолженности за газ.

НАК "Нафтогаз" провел эксперимент по переводу около 150 своих сотрудников на своего поставщика. Это оказалось достаточно сложно.

РГК, со своей стороны, говорит о другой проблематике. У нас, например, за кражу электроэнергии предусмотрена уголовная ответственность, а за кражу газа – нет. Другими словами, нужно ужесточать платежную дисциплину.

- Сегодня установленная Кабмином маржа поставщика газа в рамках PSO составляет около 2% от стоимости газа. На сколько она может вырасти у независимых поставщиков?

- Мы прогнозируем, что на первом этапе, когда у поставщиков будет борьба за нового потребителя, роста цен не будет. Но в дальнейшем, маржа поставщика, очевидно, вырастет.

Так или иначе, но это случится по законам рынка – в рознице товар стоит дороже, чем в опте.

БЦ: Глава Ассоциации газовых трейдеров Андрей Мизовец в интервью БЦ рассказал, что при поставке газа оптовым потребителям трейдеры имеют 1% - 2% маржи. При поставке газа населению, маржа будет гораздо выше.